ロータスクラブが運営するクルマとあなたを繋ぐ街「ロータスタウン」

クルマのトラブル「もしも」マニュアル

Vol.80(後編)年2回の保険事故で等級が6つダウン。来年から保険料は大幅アップ!?トホホ

2023年2月9日更新

後編では、等級によって変動する保険料の割引率について見ていきます。自分の自動車保険の保険料が気になる方は、保険料の割引率についても大よその知識をインプットしておくことをお勧めします。

事故無と事故有の

割引率は異なる

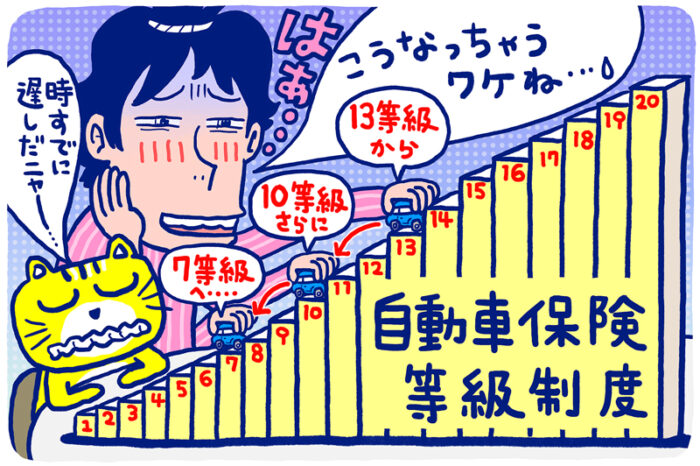

自動車保険の等級は、等級の数が大きければ大きいほど割引率が高くなります。

ただし、同じ等級であっても、事故無(保険事故無)の人と事故有(保険事故有)の人では、割引率が異なり、支払う保険料に差が出るようになっています。

かつては等級ごとの割引率は一律でした。例えば前年に保険事故を起こして10等級にダウンした人も、前年に事故を起こさず1等級アップして10等級になった人も、保険料の割引率は基本的に同じだったのです。

しかし、今はそうではありません。

2013年から、「事故を起こして等級がダウンした人と、事故無しで等級がアップした人とでは事故リスクが異なるので、両者が同じ割引率(保険料負担)となるのは不公平である」といった考えから等級制度が改定され、以後、事故無の人と事故有の人とのあいだで差が出るようになったのです。

以下の表は、現在における継続契約の場合の等級ごとの割増率・割引率の例です。なお、継続契約の場合の1~6等級の人は、すべて事故経験者(保険事故経験者)となります。

この表を見れば一目瞭然ですが、事故有の人は、事故無の人に比べて割引率が低く設定され、そのため同じ等級でも高い保険料を払うことになります。

3等級ダウン事故で

事故有の適用期間は3年

さて、交通事故などで自動車保険を使ったために、次回契約から事故有りの割引率となった場合、その事故有りの割引率はいつまで適用されるのでしょうか?

これは、1等級ダウン事故の場合は次回契約の1年間、3等級ダウン事故の場合は次回契約から3年間に設定されています。具体的な例を見ていきましょう。

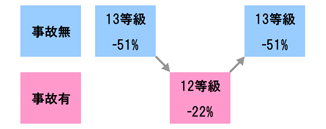

例1)事故無の13等級(割引率-51%)で1等級ダウン事故を起こした場合

翌年の保険契約では12等級となり、事故有が適用されるので割引率は-22%となってしまいます。そして、この1年間を無事故で過ごせば、その翌年の保険契約では13等級になり、その時は事故無が適用されるので割引率は-51%になります。

(しかし、もし1等級ダウン事故を起こしていなかったら、この時点では15等級で割引率-53%です)

例2)事故無の13等級(割引率-51%)で3等級ダウン事故を起こした場合

翌年の保険契約では10等級となり、事故有が適用されるので割引率は-19%になります。その翌年が11等級で割引率-20%、さらに翌年が12等級で-22%。そして、4年目にあたっての保険契約で13等級になり、その時は事故無が適用されるので割引率は-51%になります。

(しかし、もし3等級ダウン事故を起こしていなかったら、この時点では17等級で割引率-55%です)

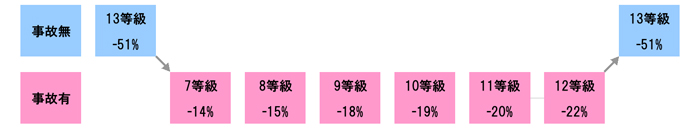

例3)事故無の13等級(割引率-51%)で3等級ダウン事故を年2回起こした場合

翌年(1年目)の保険契約は7等級で割引率は-14%、2年目の保険契約は8等級で割引率-15%、3年目の保険契約は9等級で割引率-18%、4年目の保険契約は10等級で割引率-19%、5年目の保険契約は11等級で割引率-20%、6年目の保険契約は12等級で割引率-22%。そして、7年目にあたっての保険契約で13等級になり、その時は事故無が適用されるので割引率は-51%になります。

(しかし、もし年2回の3等級ダウン事故を起こしていなかったら、この時点では20等級で割引率-63%です)

このように考えると、保険事故による「等級ダウン・割引率ダウン・事故有の期間」を合わせた保険料の増加はかなり大きな負担となるといえるでしょう。

免責金額がアップ

する場合もある

ところで、前編のストーリーでWさんは1回目の車両保険の使用時に免責金額分としてとして5万円を支払い、2回目の車両保険の使用のときに免責金額分として10万円を支払っています。なぜ、こうなったのかでしょうか?

自動車保険の車両保険について契約内容を決める際には、修理代の自己負担分となる免責金額を設定するとともに、それを増額方式にするか定額方式にするかを選びます。

傾向として、多くの人は増額方式を選ぶ傾向にあります。なぜなら、保険料が定額方式よりも安く設定されているからです。

ただ、増額方式は、その名称のとおり保険契約中の1年以内に2回以上の事故を起こして保険を使うと免責金が増額になる仕組みになっています。例えば1回目が5万円だとしたら、2回目は10万円といった具合です。

Wさんも、この増額方式を選んでいたということです。その上で年に2回の保険事故を起こしたために、免責金額がアップする結果となったのです。

車両保険は利用前に

よく検討することが大事

自動車保険の車両保険は、交通事故など「もしも」のときに備え、自分が所有するクルマの修理代などを補償する保険です。ですから、自損事故やクルマ対クルマの事故などによって、自分のクルマが傷ついたり、ダメージを受けたときに、「車両保険の保険金を利用しよう」と考えることは間違っていません。

ただし、「車両保険の保険金を利用しよう」と考えたときに即決するのではなく、「車両保険を利用するするのが妥当だろうか」と検討する必要があります。というのも、今回のテーマのように「1年に2回の事故で、2回の保険利用」という事態もあり得るからです。結果的には、ここまでに述べたように以後のカーライフにおける費用面で大きな影響が出ます。

前編のストーリーでは、Wさんは新車購入早々の自損事故に車両保険を利用しました。このとき、自動車保険の契約期間はまだほぼ1年間残っていました。軽自動車に乗っていた期間に事故を起こさなかったにしろ、スポーツカーに乗り替えて早々に自損事故を起こしたわけで、「残りのほぼ1年間を事故を起こさずにカーライフを送れるだろうか?」という検討が必要だったかもしれません。

また、20万円の修理代金について、5万円の免責金額分を差し引いた15万円を車両保険でまかなったわけですが、こうしたときには車両保険を使ったときの次回契約以降の保険料の推移と、車両保険を使わなかったときの次回契約以降の保険料の推移の両方を保険代理店(Wさんの場合はカーディーラー)に出してもらい、金銭面での検討もしっかり行う必要があったと言えるでしょう。

「車両保険は利用前によく検討する」……ぜひ、このことを実践して車両保険をうまく活用してください。

年2回の保険事故で等級が6つダウン。来年から保険料は大幅アップ!?トホホ(前編)

年2回の保険事故で等級が6つダウン。来年から保険料は大幅アップ!?トホホ(後編)

関連キーワード

あわせて読みたい

-

クルマのトラブル「もしも」マニュアル

Vol.74(前編)交通事故の過失割合が…

【今回のやられちゃったストーリー】「なんで、そうなるのよ!」保険会社から電話で「事故の過失割合は9対1」と伝えられた後、Qさん(40歳・会社員)は天を仰いで…

2022.08.23更新

-

クルマのトラブル「もしも」マニュアル

Vol.87(前編)草刈機の飛び石で他人…

【今回のやっちゃったストーリー】「自宅から通える都市部の大学に行きなさい。地方の大学に行くなら、学費と多少の食費は出すにしても、家賃までは出さないからな」東…

2023.11.30更新

-

クルマのトラブル「もしも」マニュアル

Vol.34 外国人観光客が運転するレン…

【今回のやっちゃったストーリー】Eさん(36歳・会社員・独身)は大のドライブ好き。長い休みのときは、必ずといっていいほど愛車で日本各地を巡っている。ときどき…

2018.09.25更新

-

クルマのトラブル「もしも」マニュアル

Vol.38 豪雪で立ち往生して命の危機…

豪雪となったときはどんなタイヤでも立ち往生!?豪雪による交通トラブルを避けるにはどうすればいいのか、Iさんのケースを元にして考察してみましょう。まずタイヤ…

2019.01.29更新

-

クルマのトラブル「もしも」マニュアル

Vol.44 借りたクルマが駐車中に当て…

前編の事例では、友人から借りたクルマを駐車場に駐車している間に当て逃げされてしまったMさんは、自分の保険に自動セットされている他車運転特約を使って修理費用を賄お…

2019.08.20更新

-

クルマのトラブル「もしも」マニュアル

Vol.42 追突事故では、後ろのクルマ…

※本文記載の過失割合はあくまでストーリー上の参考例であり、実際の事故の際には、その状況によって過失割合は変動します。後ろのクルマが100%悪いのは信号待ちの…

2019.06.11更新

![Vol.1 デート帰りの深夜0時に、民家の塀をこすっちゃった。さて、どうすればいい?[前編]](/managed/wp-content/uploads/2015/10/1143d85a60cc76b8894376be0504aa15-100x65.jpg)